Có rất nhiều bạn kế toán mới, chủ doanh nghiệp khi cầm trên tay bộ báo cáo tài chính thì không biết nó đúng hay sai, có rủi ro về thuế không?

Chính vì thế kế toán sản xuất sẽ chia sẻ theo kinh nghiệm của bản thân tôi về cách kiểm tra bảng cân đối phát sinh để phát hiện ra các rủi ro về thuế.

- Kiểm 1: Mục tôi để ý đầu tiên đó là phát Sinh Có TK 112 xem nó có nhỏ hơn Nợ TK 331 hay không?

- Bời vì khi có 112 và nhỏ hơn nợ 331 thì có khẳ năng DN bạn đang thanh toán bằng hình thức bù trừ công nợ, hoặc thanh toán bằng tiền mặt với những khoản có hóa đơn từ 20tr. Khi đó bạn cần xem hợp đồng kinh tế và các biên bản đối chiếu công nợ kỹ lại

- Kiểm 2: Tiếp theo đó là Dư Có 131 thì bạn sẽ nghĩ ngay đến các khả năng như Dn khai thiếu doanh thu tính thuế, Nợ phải trả không xác định chủ nợ, khoản tiền người mua ứng trước => Sau đó không mua hàng do vi phạm hợp đồng. Cũng có thể là ghi nhận doanh thu không đúng kỳ tính thuế hoặc Khai thiếu thuế GTGT hàng bán ra.

- Sau đó bạn kiểm tra Thuyết minh BCTC => Để xác định cụ thể khách hàng nào đã ứng trước tiền và đã phát sinh doanh thu vào thời điểm nào.

- Kiểm 3: Tiếp theo là TK 129 theo tt200 và (TK 229 theo tt 133) nếu có phát sinh Số Dư Có thì bạn nghĩ ngay tới rủi ro Dn trích dự phòng không phù hợp, không hoàn nhập. Hoặc khi tổn thất xảy ra, đơn vị tiếp tục ghi nhận chi phí mà không sử dụng khoản dự phòng hay là không đủ chứng từ chứng minh việc lập dự phòng tổn thất theo đúng quy định.

- Cái này để biết chi tiết bạn cần kiểm tra Thuyết minh BCTC Xác định Số Dư Đầu/Cuối kỳ, Số Dư đã trích thêm hoặc Số đã hoàn nhập giảm chi phí và đánh giá xem đã trích hoặc đã hoàn nhập phù hợp với quy định.

- Kiểm 4: Tiếp đến 1 tài khoản mà đa số các bạn kế toán cư có gì không giải quyết được là nhét nó vào TK 138 phát sinh Số Dư Nợ.

- Khi ps nợ 1388 bạn cần kiểm tra xem DN có phát sinh nghiệp vụ cho mượn tiền không lãi suất để nhận dạng dấu hiệu không khai báo thu nhập tài chính vào thu nhập chịu thuế TNDN. Hoặc Tài sản thiếu, mất chờ xử lý để xác định nguyên nhân và nhận dạng dấu hiệu rủi ro về thuế GTGT.

- Kiểm 5: Nếu TK 159 (TK 259) phát sinh Số Dư Có thì bạn cần kiểm tra Giá trị trên sổ kế toán đối với từng loại hàng tồn kho, căn cứ để xác định giá trị thuần có thể thực hiện được để căn cứ xem việc trích hoặc đã hoàn nhập phù hợp với quy định. Hoặc có thể Dn đã ký hợp đồng tiêu thụ nhưng chưa giao hàng.

- Kiểm 6: Trường hợp phát sinh tăng, giảm TSCĐ trên BCĐKT => Thuế kiểm tra Thuyết minh BCTC và có thể trao đổi với NNT để làm rõ một số nội dung sau:

- Xác định nguyên giá có phù hợp hay không và TSCĐ tăng có hóa đơn, chứng từ đúng quy định hay không.

- Nếu TSCĐ tăng do đầu tư xây dựng cơ bản (XDCB) hoàn thành, bàn giao thì căn cứ vào kết quả thanh, kiểm tra hoặc kiểm toán các năm trước và năm nay có liên quan đến chi phí XDCB để nhận dạng dấu hiệu rủi ro.

- Dự nợ tk 211 tăng hoặc giảm thì bạn cần xem Giảm TSCĐ do nguyên nhân, việc thanh lý, chuyển nhượng có hạch toán đúng quy định không (Ghi giảm nguyên giá đồng thời với ghi giảm hao mòn, hạch toán vào thu nhập khác (Nếu có) và chi phí khác).

- Nếu TSCĐ tăng do đầu tư xây dựng cơ bản (XDCB) hoàn thành, bàn giao thì căn cứ vào kết quả thanh, kiểm tra hoặc kiểm toán các năm trước và năm nay có liên quan đến chi phí XDCB để nhận dạng dấu hiệu rủi ro.

- Kiểm 7: Ngay sau đó bạn xem TK 214

- Trường hợp DN áp dụng phương pháp khấu hao đường thẳng thì bạn cần căn cứ vào Thuyết minh BCTC để xác định thời gian khấu hao bình quân (TG KHBQ) cho từng loại TSCĐ {TG KHBQ = Nguyên giá (Trung bình cộng)/(chia) Giá trị hao mòn}, đồng thời so sánh với thời gian khấu hao tối thiểu theo quy định để ước lượng mức khấu hao NNT trích có phù hợp hay không?

- Trường hợp TSCĐ vô hình là quyền sử dụng đất lâu dài; Công trình, nhà xây dựng trên đất không thuộc quyền sở hữu của DN; Xe ô tô chở người từ 9 chỗ ngồi trở xuống, tàu bay dân dụng và du thuyền không sử dụng cho mục đích kinh doanh có nguyên giá vượt trên 1,6 tỷ đồng => Kiểm tra việc trích khấu hao có phù hợp với quy định pháp luật thuế TNDN hay không?

- Kiểm 7: TK 334 phát sinh Số Dư Có thì bạn cần xem xét Số thực chi tiền lương, tiền công và các khoản phụ cấp phải trả cho người lao động từ ngày 01 tháng 01 năm sau liền kề đến ngày cuối cùng phải nộp hồ sơ khai quyết toán thuế của năm sau liền kề năm phân tích hồ sơ.

- Trường hợp năm trước DN có trích lập quỹ dự phòng tiền lương mà sau 6 tháng, kể từ ngày kết thúc năm tài chính DN chưa sử dụng hoặc sử dụng không hết quỹ dự phòng tiền lương thì DN phải tính giảm chi phí của năm sau. DN khai lỗ thì không được trích quỹ tiền lương

- Kiểm 8: Tiếp đến đó là TK 335 phát sinh Số Dư Có thì bạn cần đặt ra câu hỏi Dn trích trước là gì? Liệu Dn đã có đủ căn cứ trích, hồ sơ, chứng từ kèm theo chưa?

- Và thường chi phí trả trước sẽ có rủi ro như đến kỳ hạn chưa chi hoặc chi không hết, chi phí trích trước không phù hợp với doanh thu ghi nhận trong năm. Hoặc Dn trích không phù hợp, không hoàn nhập

- Kiểm 9: TK 3387 phát sinh Số Dư Có thì bạn cần xem xét Doanh thu chưa thực hiện ở tk này có phù hợp với pháp luật kế toán và thuế TNDN không. Có Khai thiếu doanh thu tính thuế GTGT; Hoặc trích trước chi phí không tương ứng với doanh thu.

- Kiểm 10: TK 352 phát sinh Số Dư Có thì bạn cần kiểm tra lại Mức trích cho từng sản phẩm, hàng hóa, công trình xây lắp. Thời hạn bảo hành cho từng sản phẩm, hàng hóa, công trình xây lắp đã trích các niên độ trước, Số Thực Chi, Số Dư còn lại.

- Và để ý các trường hợp như Dn trích không phù hợp hoặc không hoàn nhập; Hoặc thực hiện chi không dùng nguồn đã trích để tài trợ.

- Kiểm 11: TK 356 phát sinh Số Dư Có => tôi thấy đa số các DN có ps không thật về việc trích lập quỹ phát triển khoa học và công nghệ này. Cho nên khi ps tk 356 thì bạn cần đảm bảo về hồ sơ theo Thông tư 12/2016/TTLT-BKHCN-BTC nhé

- Nó bao gồm báo cáo việc hay thuyết minh sử dụng quỹ phát triển khoa học và công nghệ, phụ lục báo cáo trích, sử dụng quỹ khoa học và công nghệ ban hành kèm theo Thông tư 12/2016/TTLT-BKHCN-BTC (Căn cứ theo Sổ chi tiết TK 356).

- Kiểm 12: TK 4113 tăng thì bạn cần xem nếu tăng từ các khoản thu nhập từ việc tài trợ, cho biếu, tặng,…, thuộc thu nhập phải tính thuế TNDN.

- Kiểm 13: Dư Có TK 412 thì bạn cần xác định số chênh lệch đánh giá lại tài sản có thuộc trường hợp phải tính thuế TNDN (Phần thu nhập khác) hay thuộc trường hợp được ghi nhận tăng vốn.

- Kiểm 14: Dư Có TK 421 năm nay => Chi phí thuế TNDN => Số trích lập các quỹ từ thu nhập sau thuế năm nay không phù hợp với lợi nhuận trước thuế trên Báo cáo KQHĐKD =>Xác định số chênh lệch có thuộc thu nhập chịu thuế TNDN hay không.

- Kiểm 15: Dư Có TK 331 => thì bạn cần danh sách Chi tiết TK 331 theo từng khách hàng như Sổ chi tiết từng khách hàng. Hợp đồng kinh tế để xác định thời hạn chậm trả. Đối chiếu trường hợp thời gian chậm trả giữa Sổ chi tiết từng khách hàng và Hợp đồng kinh tế.

- Và đặc biệt chú ý trong trường hợp DN không điều chỉnh giảm thuế GTGT được khấu trừ khi hợp thanh toán chậm trả sau thời hạn quy định tại Hợp đồng kinh tế.

- Kiểm 15: TK 511 CHÊNH LỆCH so với TỔNG DOANH THU TK THUẾ GTGT 12 THÁNG/4 QUÝ HOẶC SỐ PHÁT SINH CÓ TK 155/156 CHÊNH LỆCH SO VỚI TK 632

- Nếu Trường hợp Số Phát Sinh Có TK 511 chênh lệch so với Tổng doanh thu Tờ khai thuế GTGT 12 tháng/4 quý => thì bạn cần chú ý đến Các khoản doanh thu giảm trừ, Các khoản doanh thu chi nhánh hạch toán phụ thuộc, Các khoản liên quan đến doanh thu thuộc trường hợp lập hóa đơn khai thiếu thuế GTGT nhưng hạch toán vào TK khác như TK 711, 515, 3387, 131,…

- Nếu Số Phát Sinh Có TK 155/156 Lớ hơn TK 632 => Bạn cần Kiểm tra thành phẩm, hàng hóa xuất kho để làm gì; Nếu biếu, tặng có đáp ứng quy định của pháp luật thuế không?

- Nếu số Phát Sinh Có TK 155/156 Nhỏ hơn TK 632 => Bạn Kiểm tra các khoản chi phí nào hạch toán vào TK 632, việc trích dự phòng có phù hợp không?

- Một số rủi ro và lưu ý đối với phần này đó là. Dn có thể kê khai thiếu doanh thu tính thuế GTGT hoặc doanh thu tính thuế TNDN. Hoặc có thể là Hàng biếu, tặng không đúng quy định của pháp luật về thương mại. Cũng có thể là hàng biếu tặng khuyến mại không đáp ứng theo quy định của pháp luật về thương mại, nhưng DN lập hóa đơn đúng quy định thì chỉ xử lý về thuế GTGT.

- Kiểm 16: Có TK 711 phát sinh => bạn cần đặt câu hỏi xem các khoản thu hỗ trợ (Nếu có) có thuộc doanh thu chịu thuế GTGT không, có lập hóa đơn khai thuế GTGT không?

- Các khoản thanh lý tài sản, phế liệu, phế phẩm thuộc doanh thu chịu thuế GTGT không, có lập hóa đơn khai thếu GTGT không?

Còn Tiếp bạn hãy đón đọc ở bài tiếp nhé..

Nếu bạn gặp những vấn đề khó giải quyết hoặc đơn giản bạn chưa tự tin vào chính mình, cần 1 người hỗ trợ, hướng dẫn trong công việc của mình. Thì hãy tham gia khóa học phía dưới của tôi. Trong đó bạn sẽ Có QUYỀN LỢI được tôi hướng dân 1-1 qua teamview và utraview gọi điên trực tiếp trên chứng từ DN của bạn.

TẶNG FULL BỘ QUY CHẾ CÔNG TY

BỘ VIDEO KẾ TOÁN EXCEL MIỄN PHÍ

Nhận hoàn toàn MIỄN PHÍ qua email sau khi bạn đăng ký nhận phía dưới "bạn nhớ kiểm tra mục thư spam, quảng cáo nhé"

- Khóa học Kế Toán Xây Dựng online TẠI ĐÂY

- Khóa học Kế Toán Tổng Hợp Thực Chiến TẠI ĐÂY

- Khóa học Kế Toán Thương Mại Dịch Vụ online TẠI ĐÂY

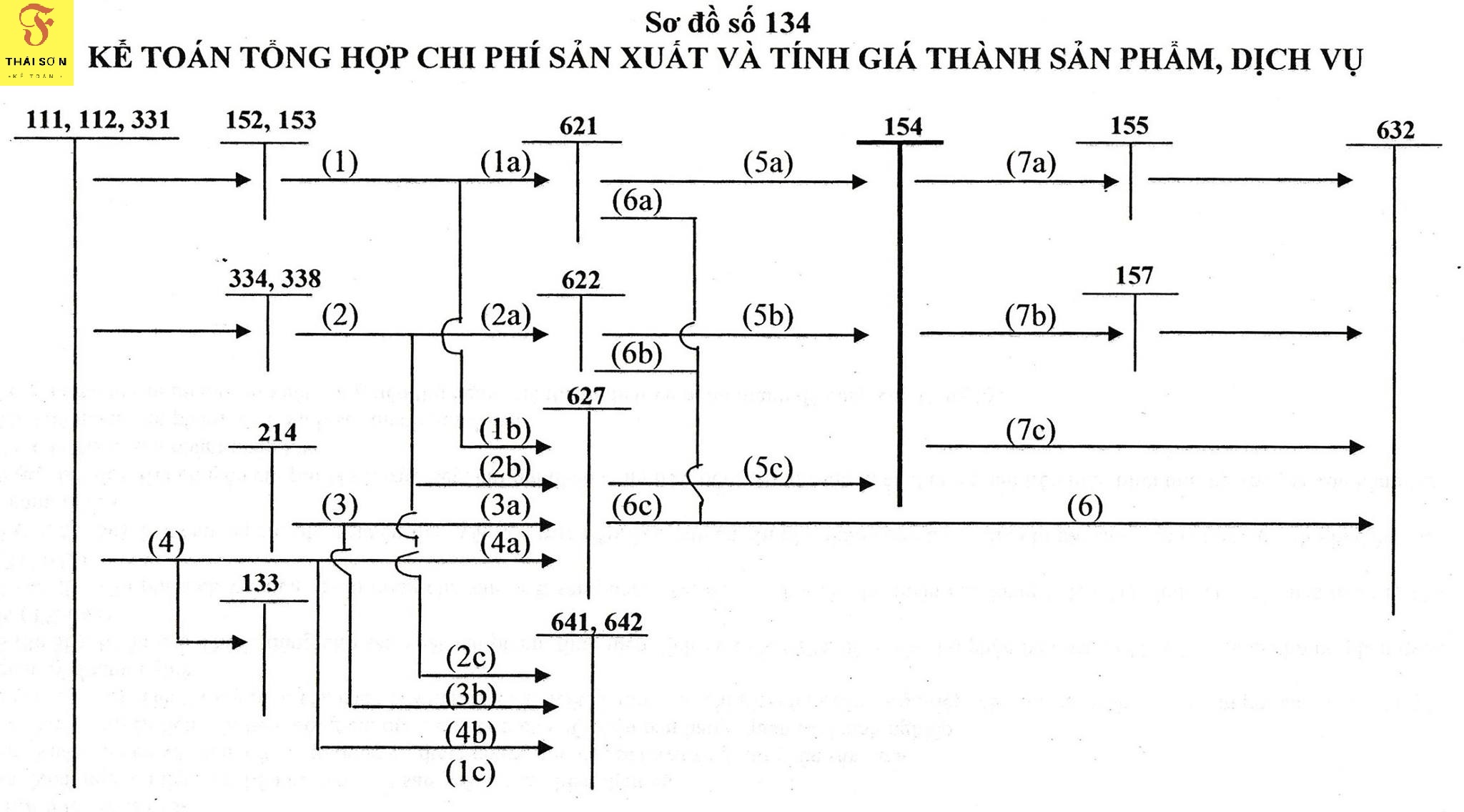

- Khóa học Kế Toán Sản Xuất online TẠI ĐÂY

- Khóa học Kế Toán Xuất Nhập Khẩu online TẠI ĐÂY

- Khóa học Ôn Thi Đại Lý Thuế online TẠI ĐÂY

Nơi chia sẻ kinh nghiệm kế toán xây dựng

P/S: Nếu bạn chưa có thời gian thực hành theo những kiến thức này, đừng quên share về tường facebook để lưu lại kiến thức này và học kế toán xây dựng online khi cần nhé.