Xin chào các bạn , Tôi Thái Sơn đây

Hôm qua có 1 bạn đã chia sẻ rất thực tế với tôi rằng " Em thấy Chi phí thuê văn phòng, kho bãi, địa điểm kinh doanh đối với những doanh nghiệp nhỏ đa số là kế toán phải tự chế biến, thêm gia vị rồi xào nấu thành 1 món ăn ngon cho giám đốc DN ".

Nhưng em là 1 kế toán mới chẳng biết làm thế nào cho đúng, lên mạng đọc thì cũng loạn hết cả lên không biết làm sao cho phù hợp. Mong kế toán xây dựng chia sẻ vấn đề này cho em và mọi người cùng biết.

À Sơn trước kia cũng vậy đó cho nên rất đồng cảm và thấu hiểu vấn đề này. Hôm nay kế toán xây dựng sẽ chia tất cả những gì đã biết về vấn đề này để mọi người cùng tham khảo nhé.

TẶNG FULL BỘ QUY CHẾ CÔNG TY

BỘ VIDEO KẾ TOÁN EXCEL MIỄN PHÍ

Nhận hoàn toàn MIỄN PHÍ qua email sau khi bạn đăng ký nhận phía dưới "bạn nhớ kiểm tra mục thư spam, quảng cáo nhé"

Nào chúng ta cùng xem kiến thức kế toán xây dựng nhé !

I - MIỄN THUẾ TNCN, GTGT, MÔN BÀI VÀ KO CẦN HĐ

À cách này là chúng ta hay dùng nhất đây rồi. Đó là chúng ta thuê của cá nhân không kinh doanh Nếu tổng tiền thuê nhà < 100tr/năm hoặc dưới 8,4 triệu/tháng thì miễn thuế TNCN, GTGT, MÔN BÀI và không cấp hóa đơn.

- Nếu như không có hóa đơn thì chi phí thuê văn phòng, kho bãi, địa điểm kinh doanh có được coi là chi phí được trừ khi xác định thu nhập chịu thuế TNDN ?

- À bạn đừng lo từ năm 2017 Nếu DN bạn đi thuê nhà mà tổng số tiền thuê nhà dưới 100 tr/năm hoặc dưới 8,4 triệu/tháng. Thì không cần phải có hóa đơn, nhưng bạn phải làm bộ hồ sơ như sau để bảo vệ bao gồm:

- Hợp đồng thuê nhà kèm CMT photo của chủ nhà

- Biên bản bàn giao nhà

- Chứng từ thanh toán tiền: tiền mặt hay chuyển khoản đều hợp lệ

- Bảng kê 01/TNDN (ban hành kèm theo Thông tư số 78/2014/TT-BTC).

- Anh căn cứ vào đâu mà khẳng định như vậy?

- Về hóa đơn thì tôi căn cứ theo Điều 13 Thông tư số 39/2014/TT-BTC có nói:

- Trường hợp tổ chức không phải là doanh nghiệp, hộ và cá nhân không kinh doanh bán hàng hóa, dịch vụ thuộc đối tượng không chịu thuế giá trị gia tăng hoặc thuộc trường hợp không phải kê khai, nộp thuế giá trị gia tăng thì cơ quan thuế không cấp hóa đơn.

- Về Thuế TNCN và GTGT thì tôi căn cứ Tại Điều 4 TT số 92/2015/TT-BTC.

- Đối với cá nhân cho thuê tài sản thì mức doanh thu 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế GTGT và không phải nộp thuế TNCN là tổng doanh thu phát sinh trong năm dương lịch của các hợp đồng cho thuê tài sản.”.

- Về hóa đơn thì tôi căn cứ tại điều 03 NĐ 139/2016/NĐ-CP ngày 04/10/2016 Các trường hợp được miễn lệ phí môn bài từ ngày 01/01/2017 gồm.

- 1. Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống.

- 2. Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh không thường xuyên; không có địa điểm cố định theo hướng dẫn của Bộ Tài chính.

- 3. Cá nhân, nhóm cá nhân, hộ gia đình sản xuất muối.

- 4. Tổ chức, cá nhân, nhóm cá nhân, hộ gia đình nuôi trồng, đánh bắt thủy, hải sản và dịch vụ hậu cần nghề cá.

Cách hạch toán chi phí thuê văn phòng, kho bãi, địa điểm kinh doanh

- Như vậy các bạn chỉ cần chuẩn bị đủ hồ sơ như trên là đã đủ các gia vị để chế biến thành 1 món ngon rồi. QUÁ TUYỆT VỜI ĐÚNG KHÔNG!

- Nhưng mà bạn cần phải đăng ký thủ tục với sở kế hoạch nhá:

- Khi DN bạn thuê nhà để làm văn phòng đại diện và thuê kho để hàng, chi nhánh, địa điểm kinh doanh nếu đã có đầy đủ chứng từ theo quy định như trên thì bạn còn phải làm 1 bước nữa để chi phí đi thuê (văn phòng, kho) này được hạch toán vào chi phí hợp lý khi tính thuế doanh nghiệp đó là phải làm thủ tục Xin giấy phép mở chi nhánh, địa điểm kinh doanh, kho bãi... đối với Sở Kế Hoạch ĐT.

- Trường hợp doanh nghiệp bạn phát sinh thuê để làm địa điểm kinh doanh, chi nhánh, văn phòng đại diện…có phát sinh chi phí nhưng không làm đầy đủ thủ tục đăng ký với SKHĐT và thông báo với cơ quan thuế thì những chi phí phát sinh này không được tính là chi phí hợp lý.

II - NỘP THUẾ TNCN, GTGT NHƯNG KO CẦN HĐ

Đây là trường hợp mà chúng ta thuê nhà của cá nhân không kinh doanh cho thuê thì doanh nghiệp Chỉ cần nộp thuế thay và không cần hóa đơn.

- Các hồ sơ chứng từ để được thuế chấp nhận là chi phí được trừ như sau:

- Hợp đồng thuê nhà, biên bản giao nhà.

- Chứng từ thanh toán tiền: tiền mặt hay chuyển khoản đều hợp lệ

- Chứng từ nộp thuế môn bài bởi vì chúng ta thuê > 100tr/ năm

- Chứng từ khấu trừ thuế là căn cứ để Công ty tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

- Như vậy với trường hợp này:

- Khi công ty bạn thuê nhà của cá nhân với giá trị lớn hơn 100 triệu/năm. Nếu hợp đồng thuê có quy định việc Công ty chịu trách nhiệm nộp thuế thay cho chủ nhà thì được miễn yêu cầu về hóa đơn khi hạch toán tiền thuê nhà vào CP hợp lý.

- Và như thế thì công ty bạn phải tự trích nộp 5% thuế GTGT và 5% thuế TNCN, thuế môn bài để nộp vào NGÂN SÁCH NHÀ NƯỚC

- Còn nếu:

- Nếu trong hợp đồng thuê mà bạn không quy định việc Công ty chịu trách nhiệm nộp thuế thay cho chủ nhà thì phải có hóa đơn mới được coi là chi phí hợp lý.

Cách hạch toán chi phí thuê kho bãi

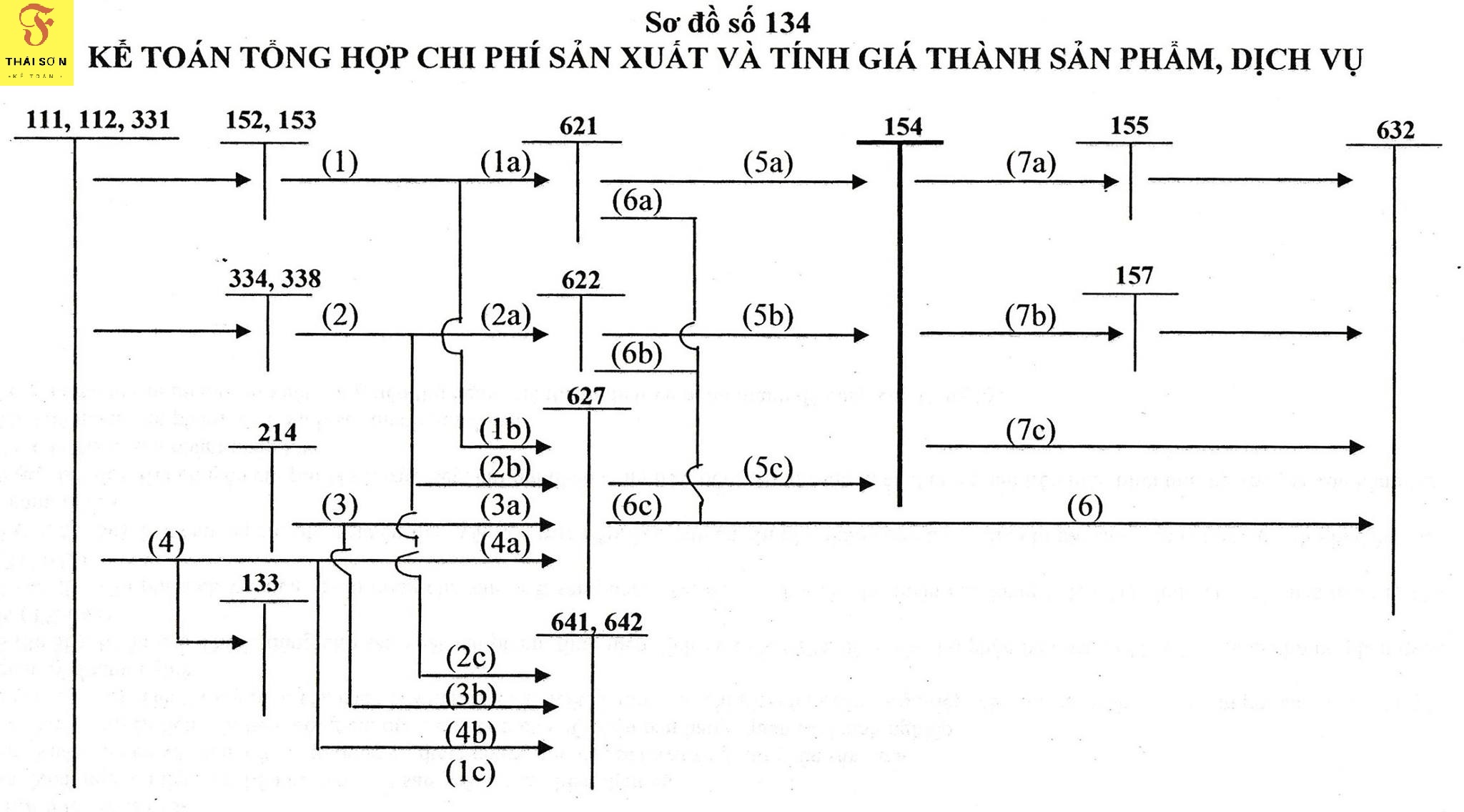

III - CÁCH HẠCH TOÁN CHI PHÍ THUÊ NHÀ...

Sau đây Kế toán xây dựng sẽ chia sẻ với bạn cách hạch toán chi phí thuê nhà, kho bãi, địa điểm kinh doanh…..

- Trường hợp 01: Nếu bạn xuất hóa đơn hàng tháng hay xuất ngay trong tháng.

- Nợ TK 627,642,154,1331/ Có TK 111,331

- Nợ TK 331/ Có TK 111,112

- Trường hợp 02: Nếu xuất hóa đơn theo quý hay gọi là xuất trước.

- Nợ TK 242,1331/ Có TK 111,331

- Nợ TK 627,642,154/ Có TK 242

- Nợ TK 331/ Có TK 111,112

- Trường hợp 03: Nếu hóa đơn về sau.

- Các tháng thuê không có hóa đơn: 627,642,154/ Có TK 335

- Tháng lấy được hóa đơn: Nợ TK 335,1331/ Có TK 331

- Công nợ: Nợ TK 331/ Có TK 111,112

Nơi chia sẻ kinh nghiệm kế toán xây dựng

P/S: Nếu bạn chưa có thời gian thực hành theo những kiến thức này, đừng quên share về tường facebook để lưu lại kiến thức này và học kế toán xây dựng online khi cần nhé.

P/SS: Nếu bài viết của tôi có ích cho bạn hoặc bạn vẫn đang thường xuyên nhận giá trị từ tôi thì hãy cho tôi 1 vài cảm nhận TẠI ĐÂY nhé để tôi có động lực trao giá trị nhiều hơn cho bạn